こんにちは。Hideです。売買不動産歴20年以上 大手不動産会社15年勤務後、関西で不動産会社の代表取締役 現在は賃貸物件のオーナー、投資家、ブログ記事も7年近く書いています。

賃借人が居住中の収益物件を購入する際の最大のデメリットは「お部屋の中を見ることが基本できない」それだけです。

今回は、「表面利回り14.6%」の収益マンション1室を得ることができた事例をもとに、収益不動産を買取りする前に注意している点をいくつか紹介したいと思います。内容は「簡単です」流れがイメージ出来たらうれしいです。

| この記事の内容 | レベル |

|---|---|

| 知っ得度 | ★★★★☆ |

| 重要度 | ★★★★☆ |

| 専門性 | ★★★☆☆ |

収益マンション一室を購入するにあたって特に注意している15項目があります。項目数は多いものの、難しいものはなにもないですよ。一度覚えたら、次からは同じことの繰り返しです。

コンテンツ

短期間保有したあと再度転売してキャピタルゲイン(資産の売却により得られる売買差益)を目的とするか、長期間保有してインカムゲイン(その間に得られる家賃収入)を目的とするかを、自分なりに判断します。

なぜそんなことを決めるの?

前者で大きな利益を得ることは非常に難しいので、基本的には長期保有目的で検討することが多いですね。長期といっても売却時に「長期譲渡所得税」の適用が受けられる期間を目安にしています。

金融機関で借り入れた資金返済を家賃でまかなうことができれば、売却時に元金が減っているから、利幅は増える可能性がありますね。

金融機関にて対象不動産の築年数による借入可能期間を確認します。

これは「結構重要」なところです。但し、現金で購入する場合は関係ないですね。

金融機関の考え方によって異なりますが、基本的には国内の不動産(建物)に対する法定耐用年数は「木造22年・S造35年・RC造47年」となっているため、原則経過年数を引いた残りが借り入れ可能期間となります。

また、購入時に必要な資金を全額融資してもらえるかも確認します。自己資金は極力使わないようにしています。

なるほど。借入可能期間があまりにも短かったら、返済金が家賃を上回ってしまう可能性があるからでしょ?そうなると赤字になっちゃうよね。

そうです。元金をコツコツ減らしながら、多少のインカムも発生させる。株の配当みたいな感じですね。

たとえば、平成10年に新築されたマンションであるにもかかわらず、公的資料である建物の「検査済証」が発行されてない場合があります。「検査済証なし」の場合、そもそも建物が建築基準法に違反している場合も想定されます。

この場合、どんなに良い不動産であっても金融機関から融資が受けられない場合があります。

間違っても不動産売買契約を先に行ってはいけません。金融機関から融資が受けられない場合、解約はもちろん、ペナルティが発生しないとも限りません。しっかり確認しておきましょう。

慌てなければ大丈夫。順序良く進めましょう。

将来賃借人が退去した場合、室内のリフォーム費用がどの程度必要になるのかを事前に見積もりしておきます。

購入を検討する上で、価格に多少影響する場合がありますね。とくに水回り(給湯器・浴室・キッチン・洗面化粧台・トイレ)が残りどの程度使用可能か。

入れ替え時期を想定しておくと、突然の出費に対応できますね。

ここも「結構重要」ですね。

購入を検討する上で必ず確認します。マンションの所有者が不動産業者の場合「なぜ不動産業者が売却するのか、だって利益が出てるんでしょ?」って疑ってるんです。

わざわざ利益が出ている不動産をミスミス手放す人っていないと思うんですよね。

今回の所有者は個人で、高齢で管理が大変になってきたための売却だそうです。

もちろん、法人所有が悪いわけではありませんし、法人から購入したこともありますよ。「資産の入れ替え」や「業績悪化に伴う売却」など理由は様々ですが、聞いておいて「損はなし!」です。

また、紹介者が不動産業者も同じことです。所有者が個人でも紹介者が不動産業者の場合、「その不動産業者はなぜ購入しないのか、良い物件なら自社で購入するのが筋でしょ?」ってね。

今回の仲介業者は仲介専門を掲げる大手会社でしたので、会社の方針で所有はしないそうです。

聞くと色々と納得できる回答を頂けますよ。

なんでも心配になったらこのメモ帳持って、一つずつ確認した方が良さそうね。答えてくれなかったら「損することに」つながるかも!

これについては、どんな不動産を購入する場合でも絶対に確認しています。非常に重要だと思いますよ。

「なりすまし」の被害から身を守るためです。テレビニュースなどでも目にしたことがあると思います。

万一、売主が真の所有者でなかったら非常に大変なことになります。本人であることの確認は、依頼する司法書士などに行って頂くことをお奨めします。

最近ではほとんど聞かなくなっていますが、だからこそ「抜け落ちる」ことだと注意が必要ですね。

やだ、こわいわねぇ。ここに関しては必ず確認が必要ね!

これに関しては、一種のテクニック的なことですね。

法務局に行ってだれでも閲覧できる「全部事項証明書」を取得します。「何年前から所有しているのか」がわかり、購入時に融資を受けていた場合は購入時の価格がだいたい予測できる場合があるからです。

(根)抵当権設定の金額が当時の相場に近ければ「おそらく購入時の価格だろうなぁ」みたいにね。

なんでそんなことをするの?

購入する際の、価格交渉に使うため。

所有者は購入後今までの間、幾らの家賃収入を得ていたのかを計算します。そして、今回の売却で幾らのキャピタルが生まれるのか。

資金繰りに余裕があるのかを判断しておきます。立場が逆の場合、「まあ、多少値引きしてもいいかな」って思うからですね。

なるほど!いいこと聞いちゃった!

この項目もちょっと注意が必要ですね。

レントロール(賃貸借契約の状況を一覧表にまとめたものです。 家賃明細表といわれる場合もあります)による賃料設定に問題がないかを確認します。

売却価格を高くしたいのは、売る側の心理ですよね。ではどうすれば高い価格で購入者を見つけられるか。

それは購入検討の目安になる「表面利回り」を高くすることになります。

表面利回りとは投資金額に対する「家賃」収益の割合を言います。(利回りに関する内容は別の記事で説明します。)家賃が高いと利回り率も上がります。

家賃にばかりに目がいきがちですが、じつは共益費が含まれていたり保証料が異常に高かったりしている場合でも気付かなかったりします。これは危険です。

今回は一室でしたが、一棟マンションなどでは空室があると利回り率が下がるため、親戚や知人を一時期だけ住まわせたりして、利回りをあげているといった事例も聞いたことがあります。

なので、レントロールは重要な書類なんですね。誰が何時から住んでいるのかを再度確認し、周辺の賃料相場も同時に確認しましょう。

「レントロール表」って重要な資料なのね。これももらうようにしなくちゃ。おかしなところがあったら、聞くようにしよっと。

つぎは、「利回りが低いから」だけで購入を見送るのも「ちょっとまった」です。

たとえば、「賃料設定が20年以上も前で、その間賃料改定もしてこなかったため、周辺相場と比べてかなり家賃が低い」ケースもあります。

家賃値上げの交渉が難しかったとしても、そもそも物件自体に人気があって再販売時の見込みが立てば問題ないケースもありますね。

レントロールの利回りを鵜呑みにせず、現状から自分なりの利回り想定をすることをお奨めします。

これも確認したら教えてくれる内容です。

レントロールには家賃等の記載はちゃんとありますが、実際の支払いに滞納がないのかを確認します。

家賃滞納額の有無は購入を検討する際に教えてもらえますが、家賃の支払い遅れがある場合、購入後の悩みの種を増やすだけですよね。

「家賃保証会社に加入しているか」、「連帯保証人の連絡先は健在か」、「賃貸契約書に記載されている違約に関する条文などに何と書かれているか」などに目を通します。

忘れがちなのが、この2つ「保証金返還金の額」と「固定資産税等の額」です。

まだあるの?こんなにたくさん調べないといけないなんて。疲れてきちゃったぁ。

がんばって!あと少しです!でもこれは「調べる」というより「聞き取る」だけの作業なので、実際には短時間でできるんですよ!

この2つの内容は、確認するだけです。異常に高額な場合を除いて、購入時の資金計算に組み込むようにしてくださいね。特に固定資産税等に関しては毎年の納税となりますよ。

管理会社の有無を確認します。「あり」の場合はその名称及び管理契約内容と連絡先を確認しておきます。管理費用等が発生している場合が多いので、費用を確認し、月払いか年払いか等をチェック!

「なし」の場合費用は発生しませんが、通常の管理業務を自ら行わなければならないので、「どんなことをしてきたのか」チェックですね!

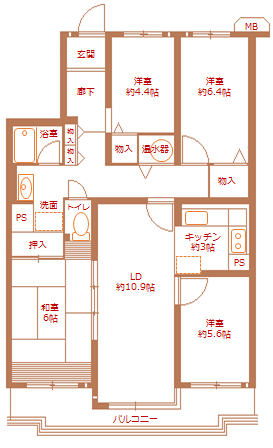

賃借人が居住中のお部屋を見ることは基本できません。できるだけ間取り図面に過去の不具合箇所や修繕履歴を記載してもらいましょう。

できれば、修繕を行った会社なども教えてもらっていると、新規の業者にお願いするより、状況を把握している可能性があります。のちのち結構効いてきます。

エレベーター無しの5階建ての5階部分だったりしたらどうするか。今入居されている方が今後退去した場合を想像しなくてはなりませんね。

実際に階段を上がってみることをオススメします。「案外階段の傾斜は緩い」とか「手すりが用意されている」とか「眺望は何物にも代えがたいものがある」とかですね。

賃借人は購入するわけではないので、ハードルは案外低い事が多いです。家賃設定や室内がリフォームされているなどで選んでくれたりします。

問題は、売る時です。同じ様に考えてくれる人が少なくなるのは目に見えています。

ここは悩ましい点です。

「学校に近い」、「駅に近い」、「病院やスーパーに近い」など周辺環境に助けられる立地であったり、そもそも周辺に賃貸物件が少ないといった場合であれば、需要は見込めるので検討するようにします。

さいごですよー。お疲れさまでした!

なんとかここまでついてこれましたぁ!メモ帳が真っ黒です。

最後に、マンション全体で「ペット飼育の可否」と「心理的瑕疵の有無」を確認しましょう。どちらも「抵抗がある人が多い」内容ですし、後者だけを聞くより同じ視点で聞く方が聞き取りしやすかったりしますしね。

ペット飼育可の場合、賃借人退去時のリフォーム費用が増加傾向にあります。ここも押さえておく必要はありますね。

これだけの文字を読むだけで「あ~大変だなぁ」とか「あー面倒だな」って思われた方もいると思います。が、これしかしてませんよ。表面利回り14.6%を購入するのに。

仮に購入価格が600万円で家賃が7万円で表面利回り14%ですね。8年目には元金が戻ってくる計算です。上手く行けばですが・・・。

今日、たった今から始めるわけではありませんから、少しづつ準備をして理解を深めていきましょう。

無理なくやって今日もHappy!